广州融资融券开户手续费最低多少,利率可不可以做到6.0?

广州融资融券开户手续费最低多少,利率可不可以做到6.0?

广州融资融券开户手续费最低多少,利率可不可以做到6.0?

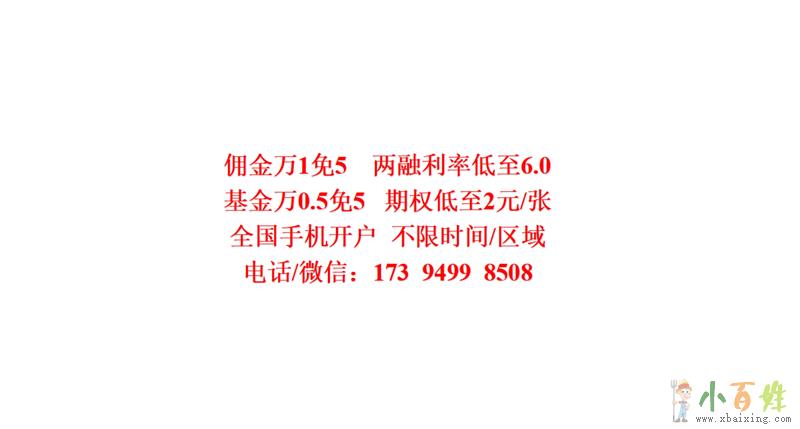

股票佣金万1.5 量大万1取消五元限制

基金佣金万0.6 量大万0.5取消五元限制

融资融券佣金万1.5 量大万1

可转债万0.5 国债逆回购2折

期权2元/张 港股通万1.5

支持量化交易 程序化交易 实现T+0

电话/微信: 173 // 9499 // 8508

财经新闻分享

成长板块的投资逻辑进化

4.1 成长板块的比较优势?——从最制约到最受益

资产端,中国经济增长从初始的资本积累和投资拉动逐步切换向生产率提高的拉动,获得高收益的生产要素发生转变,企业自主研发创新的动力增强x~b~a~i~x~i~n~g~c~o~m。初步工业化完成后,投资拉动的效用减弱,经济进入“新常态”,增长周期波动收敛,构筑适宜长周期科创研发的环境和长期投资的环境。此外,知识产权的保护将增强,科创板设立拓宽科技成长类公司上市融资的渠道,优质供给增加。

资金端,金融供给侧改革加速推动风险定价体系完善,堵偏门开正门,驱使资金流动性高效率领域,完善融资结构、降低融资成本。同时,A股进化,机构投资人占比增加,依靠信息不对称性套利的机会减少,投资从赚股价波动的钱逐步转变为赚公司成长的钱。

以上资产端和资金端的变化,均指向具备长期成长性的优质资产将获得溢价。

风险定价体系完善、股权融资供给增加,企业生命周期全覆盖,成长类企业高风险的融资需求相应满足。主要生产要素切换、经济周期波动收敛,企业研发动能增强iGXd。金融供给侧改革加速A股进化的2.0时代,长期角度来看当前环境中融资环节相对缺失最多的科技成长板块将在此过程中最为受益。

4.2 政策环境相对更青睐“硬科技”

我们根据核心爆发点定义两种科技类型:1)硬科技:由技术进步来驱动实现原本供需关系的重构或创造新的需求;2)软科技:以渠道拓展、商业模式创新为突破以快速产业化的领域。

不同于2013-2015年的4G产业周期和双创政策环境共同推动的流量领域大力发展,以市场拓展为核心突破点的软科技如“互联网+”广受资本热捧。当前的政策环境下,以技术为核心突破点的硬科技(制造及配套产业链设计)拥有更强的政策扶持,风险偏好结构上的提升将相对更为显著。

从政策支持来看,科创板的定位优先三类企业、重点七大领域全部集中于硬科技方向,“科创属性”内涵在于未来公司盈利增长由核心技术驱动而非模式驱动。从政策效果来看,减税降费政策相继落地,叠加研发费用抵扣、社保费率下调,硬科技类高端制造业如军工、通信、计算机的利润增厚幅度最高(1%-5%不等)。6月的工业企业利润增速已对此有所反映,硬科技相关领域(电子设备、计算机应用、智能仪器等)的利润增速明显改善x.b.a.i.x.i.n.g.c.o.m。

4.3 成长股投资的盈利预期权重上行

估值由盈利预期、风险偏好、广谱利率共同决定。海外成熟市场成长股的P/E估值往往较其他板块要高,主要源自于高成长性带来的盈利预期溢价,我们预计未来A股成长股估值的盈利预期权重将上行,使得股价进一步回归基本面,不会过分偏离产业内在规律与企业发展逻辑,而概念炒作将回落。

盈利预期权重上行的原因主要来自于金融供给侧改革加速A股进化步入2.0时代,使得成长内部优劣分化加剧,投资者日益成熟,长期投资理念进一步强化,资源将进一步向基本面良好、具有长期成长能力的公司集中,优质供给增加,而概念股、壳资源的价值进一步压缩,劣质公司的出清将加速,行业整体的稀缺性溢价将向其中基本面夯实有支撑的优质公司集中,三四线公司的边缘化加速。金融供给侧改革推升资本效率,相比于仍处概念阶段的公司,二级市场中具备将核心技术转化为盈利预期的公司表现更优,A股成长股定价回归公司质地自身。

此外,1)全球科技竞争环境变化,确定性溢价加码,可看得到业绩、有较强盈利预期的公司将更受青睐;2)监管市场化的过程中打击违法炒作的力度不减反增;3)新一轮科创产业周期开启增强业绩可验证性,纯概念类公司将进入证伪阶段。未来在成长板块估值因素中,盈利预期的权重将进一步上行。

4.4 成长的可持续性胜于单次爆发力

我们在18年十篇《A股进化论系列报告》中提出“绩优股的牛市和绩劣股的熊市并行”,金融供给侧改革加速了这一过程,“防范风险”会带来流动性、风险定价、盈利偏好的“大分层”小+百+姓+网。银行间市场、实体领域以及股票市场流动性分层,金融供给侧改革加速风险定价标尺修正,股票市场长线资金占比上升,都决定A股优劣分化将进一步加剧。A股“劣币驱逐良币”的历史一去不复返,垃圾股炒作将被坚决摒弃、绩优股的长期配置价值进一步凸显,在经济换挡、总需求下台阶、全球开启宽松周期的背景下,中国的利率中枢中长期下行仍是一个相对确定的过程,外资通过“债券通”北上增配中国债券也将加强这一趋势。在利率中长期下台阶的背景下,贴现率下降使稳定增长行业的动态估值将面临上修,市场对于成长性的考量,更注重其内在质量,成长可持续性将胜于单次爆发力。

相应的,除了可持续的内生增速,对于外延增速,市场的关注度也将从单次的一二级市场估值套利和并表,转移至对企业核心竞争优势的补充和对成长持续性的支撑。可持续成长与估值套利将分化。

13-15年商誉占比净资产高的公司当年涨幅越高,但并购重组带来的盈利增速往往在并购后第二年回落,若并购的资产仅可提供单次并表的爆发力,却无法转化为持续的成长力,则反而会成为后期估值无法消化、压制股价上涨的因素,16-18年商誉越高的公司当年涨跌幅越低即是对此的反映。

不同于13-15年的并购重组有不少本质是一二级市场的估值套利,对企业的核心成长能力驱动偏弱或购入的资产估值偏高,导致2018年末成长板块的商誉占比净资产达到高位,业绩承诺无法兑现形成大规模的商誉减值“爆雷”小百姓网。而2012年11月3日-2014年1月的A股IPO空窗期更是助推了部分并购重组的炒“壳”性质。当前注册制试点推广的预期增强,优质成长类公司直接上市发行概率高,壳价值萎缩相应带动部分并购重组交易不再活跃。

成长产业链更新换代快,并购重组依然是企业快速补充产业链环节的重要组成。但金融供给侧改革以来,市场确定性溢价上行,长期可持续的成长性胜于单次并表带来的业绩高弹性,投资者对于并购重组的衡量将从一二级估值差的套利交易演变为考察所并购资产对于企业完善产业链、进一步释放成长性的支撑力度,对于并购资产是否有助于构建企业核心竞争优势的关注度更高。因此,当前的并购重组,实质考验的是企业的纵向整合能力和横向扩散能力,这也意味着,后期即便并购周期回暖,也将以产业链整合方式居多,回升斜率相对平缓,定价也将更为理性。过去爆炒一二级价格套利的模式将被边缘化。