今年9月,置信电气公告称,拟以发行股份的方式购买英大信托73.49%股权和英大证券96.67%股权,交易作价合计约144亿元来源www.xbaixing.com。如今这一并购重组事项的过会,意味着国网系资本腾挪基本宣告成功,英大证券与英大信托也将就此栖身上市金融机构的行列。

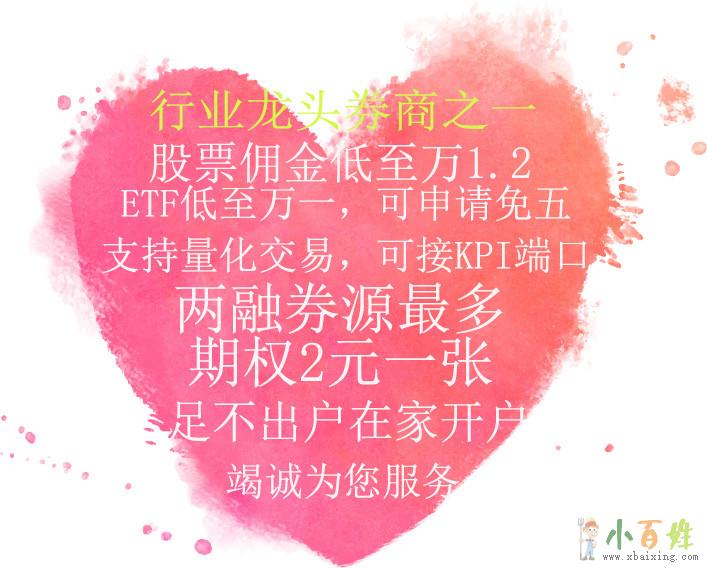

| 海口24小时在线开户,国内前三甲券商,两融券源市场份额最多! |

| 海口24小时在线开户,国内前三甲券商,两融券源市场份额最多! |

| 海口24小时在线开户,国内前三甲券商,两融券源市场份额最多! |

随着两融标的扩容、公募基金出借的逐步深入,目前通过篮子融券形式实现股票多空策略已成为新的业务机会KIE。我司目前已有多个管理人落地交易,具备丰富的业务经验

全国前三甲券商,我们能为您做什么?

1. 股票佣金最低万1.2,免除最低五元限制

2. 期权低至2元一张

3. 融资融券佣金利率低至成本价,券源资金丰富!!!

4. 资金量达百万可申请免费VIP通道

5. 免费投资顾问在线答疑解惑

6. 在线开户,您在家闲了就可以开户

欢迎咨询对比

与此同时,并购重组委还要求置信电气就“应对新增金融业务风险、保障双主业平稳运行”和“英大信托拓展非关联客户的可行性、确保关联交易定价公允”进行补充披露,而这些问题在此前的项目审查反馈意见中已经有所涉及。

英大证券借壳上市过会

2019年12月25日上午,并购重组委2019年第71次会议召开,置信电气发行股份购买资产获有条件通过x~b~a~i~x~i~n~g~c~o~m。

根据12月12日的最新并购重组草案,置信电气拟以发行股份的方式购买英大信托73.49%股权和英大证券96.67%股权,交易作价分别为94.14亿元和49.84亿元,交易价格合计约144亿元。通过本次交易,置信电气将获得英大信托、英大证券的控股权,并间接取得英大期货的控股权,业务范围将增加信托、证券、期货等金融业务x_b_a_i_x_i_n_g_c_o_m。

但实际上,本次交易完成后,不考虑配套融资,英大集团将成为置信电气的控股股东。因此这一交易本质上是国家电网将证券、信托业务整合至旗下上市平台的资本腾挪,置信电气将成为国家电网的金控上市平台KIE。

也正是由于英大信托、英大证券、英大期货与上市公司均属国家电网下属企业,参与交易的各方在组织体系及制度设计理念、企业文化等方面具有较高的一致性和认同感,且已具备独立成熟的运营体系,置信电气认为此次交易完成后,相关资产的整合难度较小。